Recebemos uma notificação de COBRANÇA ADMINISTRATIVA, referente a diferença no pagamento do ICMS da competência 07/2023. A data de vencimento do imposto, referente a competência mencionada acima, foi postergada para o dia 07/08/2023, uma vez que a data determinada para o recolhimento do imposto, dia 06/08/2023, recaiu num domingo. Conforme o Art. 5º da Portaria nº 137/2021 da SEFAZ do MT: “Quando a data de recolhimento do imposto, bem como de contribuição a fundo estadual, recair num sábado, domingo, feriado, ponto facultativo ou qualquer outra situação em que não haja expediente normal nos Bancos ou órgãos públicos estaduais, o pagamento deverá ser efetuado no primeiro dia útil seguinte ao do vencimento.” Entretanto, o pagamento do imposto referente a competência tratada foi efetuado no dia 08/08/2023, com o acréscimo de multa referente ao dia de atraso. Nesse sentido, entendemos que essa notificação de Cobrança Administrativa se deve a erro no processamento do pagamento do imposto em questão. Assim, solicitamos a retificação/exclusão do lançamento da Cobrança Administrativa.

.:: FÓRUM TRIBUTÁRIO ::.

Prezado (a) Solicitante, bom dia!

Antes de tudo, é importante lembrar que, quando a data de recolhimento do imposto recair num sábado, domingo, feriado, ponto facultativo ou qualquer outra situação em que não haja expediente normal nos bancos ou órgãos públicos estaduais, o pagamento deverá ser efetuado no primeiro dia útil seguinte ao do vencimento.

A legislação aplicável nessa situação, está inserida na Lei Nº 7.098/1998 c/c a Portaria N° 137/2021-SEFAZ, as quais reproduzimos abaixo:

LEI 7.098, DE 30 DE DEZEMBRO DE 1998.

Art. 47-A Os débitos fiscais decorrentes do não pagamento do imposto no prazo legal, inclusive parcelamento e reparcelamento, terão os seus valores corrigidos em função da variação do poder aquisitivo da moeda nacional, pelo Índice Nacional de Preços ao Consumidor Amplo - IPCA, divulgado pelo Instituto Brasileiro de Geografia e Estatística - IBGE, ou por outro índice de preços de caráter nacional que vier a substituí-lo. (Nova redação dada pela Lei 11.329/2021, efeitos a partir de 1º.05.2021)

§ 1º A correção monetária será efetuada com base nos coeficientes em vigor no mês em que deva ocorrer o pagamento do débito fiscal, considerando-se, para todos os efeitos, como termo inicial o mês em que houver expirado o prazo normal para recolhimento do tributo.

Art. 47-C Os valores do imposto não integralmente pagos nos prazos previstos na legislação, inclusive os valores relativos às parcelas mensais decorrentes de acordo de parcelamento, serão acrescidos de juros de mora equivalentes a 1% (um por cento) ao mês calendário ou fração. (Acrescentado pela Lei 10.978/19)

§ 1º Os juros de mora incidirão a partir do primeiro dia do mês subsequente ao do vencimento do tributo e serão calculados sobre o respectivo valor corrigido monetariamente.

§2º Os juros de mora, seja qual for o motivo determinante da inadimplência, serão aplicados sem prejuízo da imposição da multa de mora ou das penalidades cabíveis ou de quaisquer outras medidas de garantia previstas na legislação tributária.

Art. 47-D O pagamento espontâneo, feito fora do prazo fixado na legislação tributária para vencimento da obrigação principal, sujeitará o contribuinte à multa de mora de 0,333% (trezentos e trinta e três milésimos de inteiro por cento) ao dia, até o limite máximo de 20% (vinte por cento), aplicável sobre o valor do imposto corrigido monetariamente. (Acrescentado pela Lei 10.978/19)

Parágrafo único A multa de mora prevista neste artigo aplica-se, também, ao débito vencido, declarado pelo contribuinte na Guia de Informação e Apuração do ICMS ou na Escrituração Fiscal Digital - EFD ou em qualquer outro documento de declaração previsto na legislação tributária.

Portaria N° 137/2021-SEFAZ

Art. 5° Quando a data de recolhimento do imposto, bem como de contribuição a fundo estadual, recair num sábado, domingo, feriado, ponto facultativo ou qualquer outra situação em que não haja expediente normal nos Bancos ou órgãos públicos estaduais, o pagamento deverá ser efetuado no primeiro dia útil seguinte ao do vencimento. (Nova redação dada pela Port. 134/2022)

Parágrafo único O disposto no caput não se aplica às hipóteses previstas nos incisos V, V-A, VI, alínea b do inciso IX, alínea b e item 2 da alínea e do inciso X, alínea b e item 2 da alínea e do inciso XI, alínea b do inciso XII, alínea b do inciso XIII, alíneas c e e do inciso XIV, alínea c do inciso XVI, alíneas b e c do inciso XVII, alínea b do inciso XVIII, alínea b do inciso XIX, XX, XXII, todos do artigo 1° desta portaria e no item 2 da alínea a, nos itens 1.2 e 2.2 da alínea b, nos itens 1 e 2 da alínea c e no item 2 da alínea d, todos do inciso I do artigo 3°, e na alínea b do inciso III do citado artigo, também, desta portaria.

Art. 6° O imposto, bem como contribuição a fundo estadual, não recolhido no seu vencimento será corrigido monetariamente, quando previsto, incidindo sobre o seu valor juros de mora e multa, calculados conforme determina a legislação tributária.

Ainda nesse sentido, temos que a 3ª Turma do Superior Tribunal de Justiça (STJ) definiu que, se uma dívida vencer em dia não útil, mas, o pagamento não for feito no primeiro dia útil subsequente, os juros de mora devem ser contados a partir do vencimento original.

Portanto, a condição para que não haja a incidência dos acréscimos legais (correção monetária, juros e multa) quando o vencimento do tributo ocorrer em sábado, domingo ou feriado, é o efetivo pagamento no primeiro dia útil seguinte, assim sendo, deveria ser pago impreterivelmente até o dia 07/08/2023.

Diante disso, no caso analisado, onde o pagamento do tributo vencido em 06/08/2023 só foi efetivado no dia 08/08/2023, conclui-se que os acréscimos legais passaram a incidir automaticamente após o vencimento, ou seja, a partir 06/08/2023 (domingo, segunda e terça).

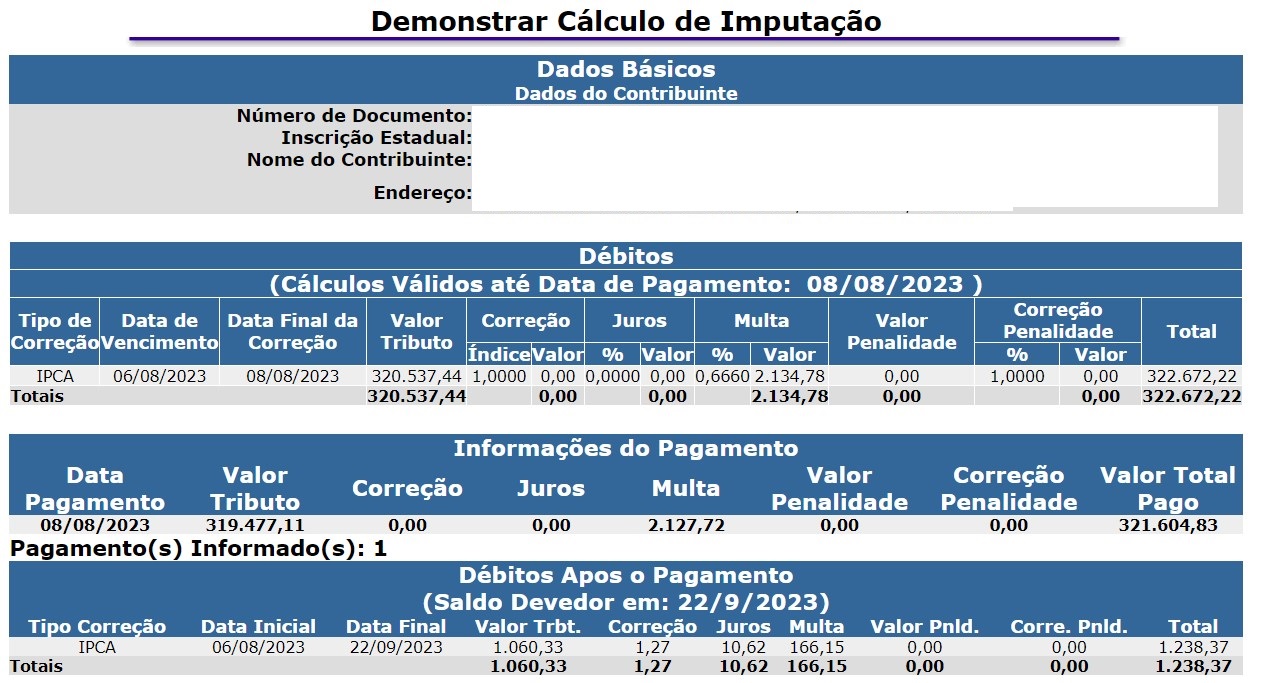

Abaixo, segue o Demonstrativo do Cálculo de imputação para verificação do valor atualizado a ser pago:

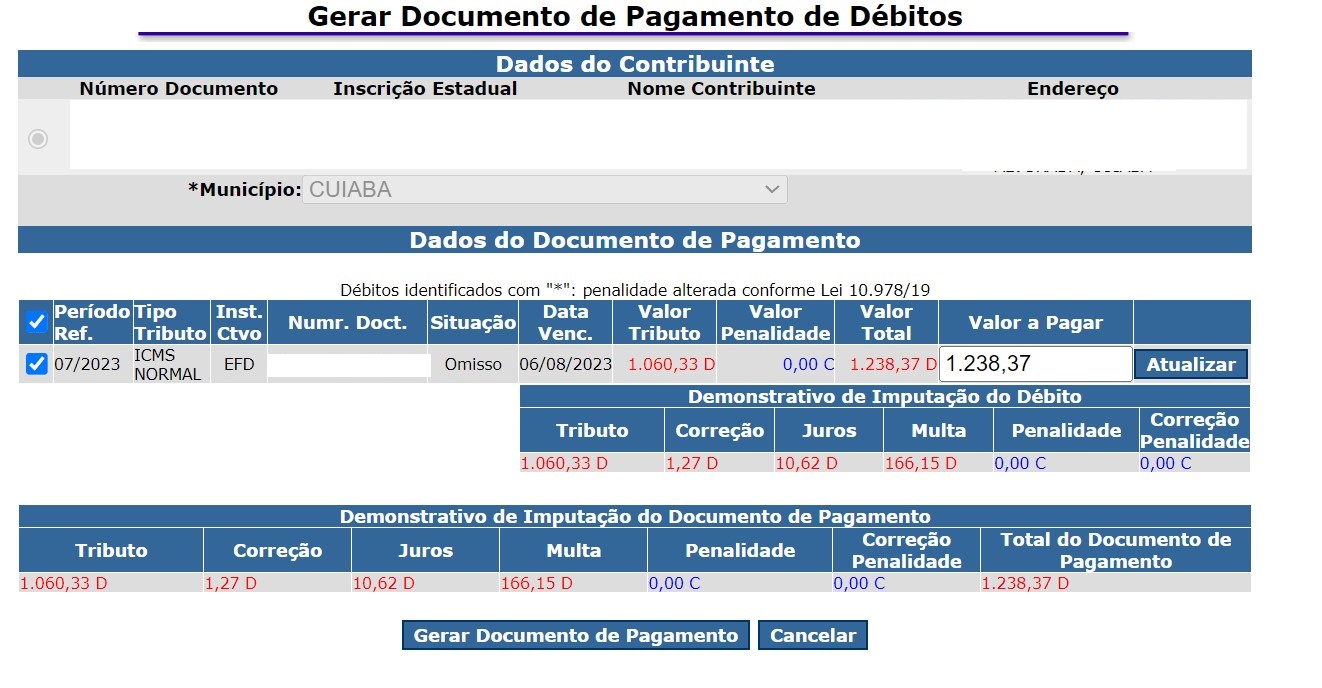

Segue ainda a tela gerada pela funcionalidade de Gerar Documento de Pagamento de Débitos, função esta, que deve ser utilizada pela parte interessada, para emissão do DAR-1/AUT:

Orientamos ainda a leitura do(s) post(s) sobre o assunto, no FÓRUM da SEFAZ/MT, clicando no(s) link(s) abaixo:

Prezada @giovana-tessari90

A multa de mora será calculada com a aplicação da taxa de 0,33% por dia de atraso, limitada a 20%, sobre o valor do débito.

O início da contagem será a partir do 1º dia subsequente ao do vencimento do prazo para pagamento do tributo ou da contribuição até o dia em que ocorrer o seu pagamento.

O limite para a multa de mora é de 20%, pois sujeita-se ao princípio do não confisco (CF/88, art. 150, IV). Ou seja, não pode ser abusiva sujeitando o contribuinte a ir além da sua capacidade econômico-financeira, respondendo injustamente com seu patrimônio (Veja AI 727872 AgR).

Exemplo de cálculo da multa de mora:

Tributo: ICMS

Período de apuração (competência): Agosto/2023

Vencimento: 06/08/2023

Valor do débito: R$ 320.537,44

Data do recolhimento em atraso: 08/08/2023

Período da multa: De 07/08/2023 a 08/08/2023

Percentual da multa: 0,33 x 02 dias = 0,66% (multa limitada a 20%)

Aplicação da multa sobre o valor principal do débito: 320.537,44 x 0,66% = 2.134,77

Por outro lado, a incidência de juros de mora terá início a partir do 1º dia do mês subsequente ao do ao vencimento do prazo equivalentes a 1% (um por cento) ao mês calendário ou fração, e serão calculados sobre o respectivo valor corrigido monetariamente.