Prezada @ellen_zanato,

Preliminarmente, comunicamos que existe(m) matéria(s) relacionada(s) a demanda do interessado no Portal do Conhecimento desta SEFAZ/MT.

Links:

Substituição Tributária - Restituição

https://sac.sefaz.mt.gov.br/citsmart/pages/knowledgeBasePortal/knowledgeBasePortal.load#/knowledge/7843

Obs.: Em relação ao link, reforçamos que as matérias do Portal do Conhecimento devem ser acessadas preferencialmente via navegador Chrome.

Seguem abaixo, excertos sobre o assunto, extraídos dos links acima no Portal do Conhecimento da SEFAZ/MT:

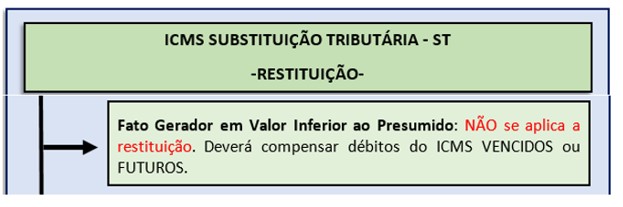

É assegurado ao contribuinte substituído o direito à restituição do valor do imposto pago por força da substituição tributária, correspondente ao fato gerador presumido que, comprovadamente, não se realizar (Art. 13 do Anexo X do Regulamento do ICMS/MT).

Vide Figura 01

Art. 13 É assegurado ao contribuinte substituído o direito à restituição do valor do imposto pago por força da substituição tributária, correspondente ao fato gerador presumido que, comprovadamente, não se realizar. (cf. art. 22 da Lei n° 7.098/98) (efeitos a partir de 1°/01/2020)

Parágrafo único A restituição de que trata o caput deste artigo:

I - observará o disposto nos artigos 1.014 a 1.025 deste regulamento;

II - não se aplica na hipótese de ocorrência do fato gerador em valor inferior ao presumido, hipótese em que se aplicará o disposto no artigo 10 deste anexo.

Amiúde, o fato gerador presumido pode não se realizar caso a operação seguinte deixe de se suceder conforme o esperado. Isso pode ocorrer, por exemplo, quando a mercadoria é devolvida ou desviada da sua finalidade original, quando ocorre avaria ou perda da mercadoria, ou quando há alteração no regime de tributação, entre outras situações.

Regra geral, quando o fato gerador presumido não se realizar, o contribuinte substituído pode pleitear a restituição do ICMS ST que foi recolhido antecipadamente, e se for obrigado ao uso da Escrituração Fiscal Digital - EFD, os valores apurados devem ser registrados no bloco próprio do arquivo do período de referência, ficando dispensada a emissão de documento fiscal específico para este fim. O reconhecimento da regularidade da operação e da exatidão dos valores ficarão sujeitos a posterior homologação pelo fisco. Para isso, é necessário fazer as devidas anotações no livro de ocorrências, e guardar a documentação probatória (como notas fiscais, registros de devolução, laudos periciais, entre outros) de não realização do fato gerador, para exibição ao fisco, caso solicitado, ou em processo administrativo de repetição de indébito.

Em resumo, o Fato Gerador Presumido que não se realizou refere-se à situação em que a ocorrência prevista do fato gerador do ICMS ST deixa de se concretizar, permitindo ao contribuinte substituído a possibilidade de buscar a restituição e até mesmo o crédito do imposto recolhido antecipadamente (ex.: crédito declarado nos termos do Art. 112-A do RICMS/MT).

Nesse contexto, cumpre-nos informar o que preceitua a legislação vigente para o caso em questão, a saber, o artigo 1.014 do RICMS-MT/2014, que assim dispõe:

RICMS/MT

Art. 1.014 As quantias indevidamente recolhidas aos cofres do Estado poderão ser restituídas, no todo ou em parte, aos contribuintes que comprovarem o seu pagamento. (cf. caput do art. 165 do CTN)

1° A repetição de indébito e o reconhecimento de crédito serão apreciados e finalizados pela unidade fazendária competente, na forma do artigo 1.024, precedida de manifestação decisória da respectiva unidade da Secretaria Adjunta da Receita Pública com a atribuição prevista em regimento interno.

(...)

2° Será arquivado, de plano, o pedido de restituição não formulado pelo autor do recolhimento ou seu representante legal.

(...)

Esclarecemos ainda, sobre o pedido de restituição, quando se tratar de imposto recolhido por substituição tributária, que o artigo 1.018 do mesmo estatuto regulamentar (abaixo reproduzido) dispõe que o contribuinte deve provar que assumiu o referido encargo, ou, no caso de tê-lo transferido a terceiro, estar por ele expressamente autorizado a recebê-lo:

Art. 1.018 A restituição de tributos que comportem, por sua natureza, transferência do respectivo encargo financeiro, somente será feita a quem prove haver assumido o referido encargo, ou, no caso de tê-lo transferido a terceiro, estar por ele expressamente autorizado a recebê-lo. (cf. art. 166 do CTN)

Assim sendo, em relação ao recolhimento indevido do imposto, cumpre informar que o procedimento, previsto na legislação tributária deste Estado, consiste no pedido de restituição do ICMS, nos termos dos artigos 1.014 e seguintes do RICMS/2014, observado o prazo prescricional estabelecido no artigo 168 do Código Tributário Nacional - CTN (Lei nº 5.172, de 25/10/66).

Consoante o preconizado pelo Art. 1º da Portaria N° 059/GSF/SEFAZ/2014, todos os pedidos de compensação ou restituição de crédito deverão ser feitos por meio do Sistema Integrado de Protocolização e Fluxo de Documentos Eletrônicos (Processo Eletrônico), disponível para acesso no sítio eletrônico da Secretaria de Estado de Fazenda www.sefaz.mt.gov.br, mediante seleção do serviço identificado por e-Process.

PORTARIA N° 059/GSF/SEFAZ/2014.

Art. 1º Todos os pedidos de compensação ou restituição de crédito deverão ser feitos por meio do Sistema Integrado de Protocolização e Fluxo de Documentos Eletrônicos (Processo Eletrônico), disponível para acesso no sítio eletrônico da Secretaria de Estado de Fazenda www.sefaz.mt.gov.br, mediante seleção do serviço identificado por e-Process.

Para a restituição do indébito, o contribuinte deverá protocolizar pedido por meio de [via] e-Process (Sistema Integrado de Protocolização e Fluxo de Documentos Eletrônicos), enviando juntamente com a petição os documentos comprobatórios.

Outrossim, o contribuinte deverá produzir prova documental que comprove suas alegações, na forma estabelecida pela legislação, ou seja, evidenciar que efetivamente houve retenção indevida ou a maior de tributo e/ou recolhimento indevido ou em valor maior do que o devido ao erário público.

Utilizar o modelo abaixo destacado: RESTITUIÇÃO E REPETIÇÃO DE INDÉBITO

Tipo de processo: RESTITUIÇÃO DE INDÉBITO ICMS SUBSTITUIÇÃO TRIBUTÁRIA

Segue o link de inclusão do e-Process:

https://www.sefaz.mt.gov.br/eprocess/util/ViewMenuEProcessModAberto.jsp

Clicar em: Baixar Modelos

Clicar em: MODELO DESEJADO.

Baixar Modelo

Tipo de Processo

Assunto: RESTITUIÇÃO E REPETIÇÃO DE INDÉBITO

Descrição do tipo de processo: RESTITUIÇÃO DE INDÉBITO ICMS SUBSTITUIÇÃO TRIBUTÁRIA

Informações sobre o tipo de Processo: Pedido de restituição de pagamento de ICMS-ST a maior, em duplicidade ou indevido.

Modelo: RESTITUIÇÃO DE INDÉBITO ICMS SUBSTITUIÇÃO TRIBUTÁRIA.doc

Abaixo informamos o link com material de como incluir processo via sistema e-Process: https://sac.sefaz.mt.gov.br/citsmart/pages/knowledgeBasePortal/knowledgeBasePortal.load#/knowledge/2506

Alternativamente, também, informamos que o aproveitamento dos créditos que, porventura, existam pode ser realizado por meio de ajustes na EFD.

Nesse sentido, para o valor recolhido a maior em um determinado período, após os devidos ajustes na EFD, o interessado poderá se apropriar dos mesmos na EFD para compensação futura, bem como quanto a parte, eventualmente, paga a maior (indevidamente), esta poderá ser objeto do pedido de restituição, conforme acima orientado.

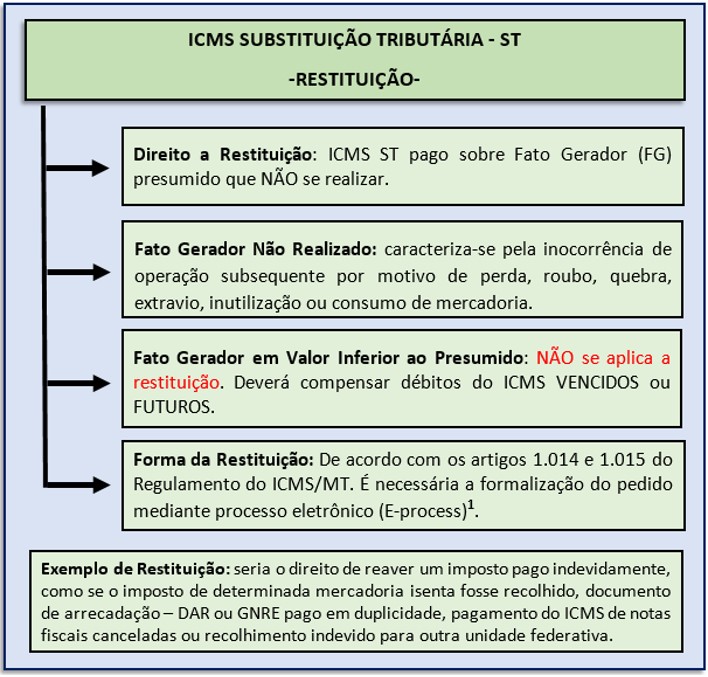

Fato Gerador em Valor Inferior ao Presumido

Exclusivamente para a situação prevista no Art. 112-A, deve-se utilizar o código de ajuste MT020001 para aplicar o crédito na apuração do declarante da EFD, remetente da mercadoria interestadual. Esse código irá no Campo 02 do Registro E111. O valor do Campo 03 desse Registro irá para a apuração no Campo 08 do Registro E110.

Vide Figura 02

É importante ressaltar que, sobre a temática em questão existe tópico específico no Portal do Conhecimento desta SEFAZ/MT:

Link:

Ajuste a Crédito ST - Art. 112-A RICMS

https://sac.sefaz.mt.gov.br/citsmart/pages/knowledgeBasePortal/knowledgeBasePortal.load#/knowledge/9716

Destacamos ainda que, para o aproveitamento do crédito que trata o Art. 112-A, dar-se-á, tão somente, para o ressarcimento do ICMS ST (Substituição Tributária) e deverão ser preenchidos os registros: E110 (valores relativos à apuração do ICMS - operações próprias) e E111 (ajuste/benefício/incentivo da apuração do ICMS) e código de ajuste da tabela 5.1.1, conforme abaixo:

MT020001 >>> Crédito do valor do imposto pago em decorrência do regime de substituição tributária, nos termos do art. 112-A do RICMS/MT >>> 03012020

Abaixo, reproduzimos legislação estadual que trata o assunto:

DECRETO Nº 737, DE 02 DE DEZEMBRO DE 2020.

Art. 1° O Regulamento do ICMS, aprovado pelo Decreto n° 2.212, de 20 de março de 2014, passa a vigorar com as seguintes alterações:

II - acrescentado o artigo 112-A, com a redação assinalada:

"Art. 112-A Nas saídas interestaduais de mercadorias, em que o imposto deva ser debitado, o contribuinte substituído deste Estado poderá se creditar do valor do ICMS normal e do retido, pagos por ocasião das aquisições dessas mercadorias.(efeitosa partir de 1° de janeiro de 2020)

RICMS/2014

Art. 112-A Nas saídas interestaduais de mercadorias, em que o imposto deva ser debitado, o contribuinte substituído deste Estado poderá se creditar do valor do ICMS normal e do retido, pagos por ocasião das aquisições dessas mercadorias. (efeitos a partir de 1° de janeiro de 2020)

1° Quando o contribuinte substituído for obrigado ao uso da Escrituração Fiscal Digital - EFD, os valores apurados devem ser registrados no bloco próprio do arquivo do período de referência, conforme o disposto em instruções disponibilizadas pela Secretaria de Estado de Fazenda, ficando dispensada a emissão de documento fiscal específico para este

2° O reconhecimento da regularidade da operação e da exatidão dos valores a que se refere o § 1° deste artigo ficarão sujeitos a posterior homologação pelo fisco mato-grossense.