Prezado Rafael, bom dia!

Informamos primeiramente que este SAC não faz e não valida cálculos tributários, devendo nesta hipótese o estabelecimento protocolizar consulta formal via e-process junto ao órgão consultivo desta SEFAZ, nos termos do disposto no Art. 996 do RICMS/MT.

Por outro lado, informamos que o produto GLP com NCM 2711.19.10 está incluso na tributação monofásica do ICMS, nos termos do disposto no Convênio ICMS nº 199/2022. Nesta hipótese o responsável pelo recolhimento do imposto será a refinaria, o envasador ou distribuidor do produto, conforme o caso. A Alíquota ad rem para o GLP é de R$ 1,4139 por Kg, conforme estabelece o Inciso II do Caput da Cláusula Sétima do referido convênio.

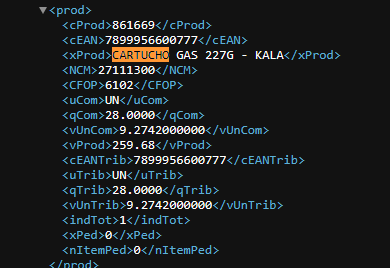

Já o produto butano em cartucho com NCM 2711.13.00, sujeita-se ao ICMS ST, nos termos do disposto no Art. 463 do RICMS/MT. Portanto, por se tratar de combustível derivado de petróleo, o cálculo do ICMS devido por substituição tributária será efetuado em conformidade com o disposto no Convênio ICMS nº 110/2007. Entretanto por não haver preço máximo ou único fixado pelo COTEPE a consumidor final e também não haver PMPF divulgado pelo estado de Mato Grosso para o referido produto, o cálculo da MVA deverá ser apurado em conformidade com o disposto na Alínea b do Inciso II da Cláusula décima primeira do referido convênio, ou seja:

Cláusula décima primeira Nas operações com mercadorias não relacionadas no Ato COTEPE a que se referem as cláusulas oitava a décima, inexistindo o preço a que se refere a cláusula sétima, a base de cálculo será o montante formado pelo preço estabelecido por autoridade competente para o sujeito passivo por substituição tributária, ou, em caso de inexistência deste, o valor da operação acrescido dos valores correspondentes a frete, seguro, tributos, contribuições e outros encargos transferíveis ou cobrados do destinatário, adicionados, ainda, em ambos os casos, do valor resultante da aplicação dos seguintes percentuais de margem de valor agregado:

(...)

II - em relação aos demais produtos, nas operações:

(...)

b) interestaduais, os resultantes da aplicação da seguinte fórmula: MVA = [130 x (1 - ALIQ inter) / (1 - ALIQ intra)] - 100, considerando-se:

1. MVA: margem de valor agregado, expressa em percentual, arredondada para duas casas decimais;

2. ALIQ inter: percentual correspondente à alíquota interestadual aplicável à operação;

3. "ALIQ intra" é o coeficiente correspondente à alíquota interna ou percentual de carga tributária efetiva, quando este for inferior à alíquota interna, praticada pelo contribuinte substituto da unidade federada de destino.

- 1º Na hipótese de a "ALIQ intra" ser inferior à "ALIQ inter" deverá ser aplicada a MVA prevista na alínea "a" do inciso II do caput.

- 2º Na impossibilidade de inclusão do valor do frete, seguro ou outro encargo na composição da base de cálculo, o recolhimento do imposto correspondente a essas parcelas será efetuado pelo estabelecimento destinatário, acrescido dos percentuais de margem de valor agregado previstos nesta cláusula.

Observe que no cálculo do ICMS ST devido, acrescenta-se ao valor da operação os valores correspondentes a frete, seguro, tributos, contribuições e outros encargos transferíveis ou cobrados do destinatário, adicionando-se ainda a MVA calculada na forma da Alínea b.

Por fim, informamos que neste caso a obrigação de recolhimento do ICMS ST é do remetente do produto. Entretanto, na hipótese de não recolhimento, o destinatário é devedor solidário, devendo efetuar o recolhimento, nos termos do disposto no Art. 4º do Anexo X do RICMS/MT.

Atenciosamente,

Uirdino de Souza Andrade

SAC - Serviço Integrado de Atendimento ao Contribuinte

CATR/SAC/SARP/SEFAZ