.:: FÓRUM TRIBUTÁRIO ::.

Prezado (a) Solicitante!

Inicialmente destacamos que, a arrematação de um bem em leilão é considerada uma operação de circulação de mercadorias, o que torna o arrematante responsável pelo recolhimento do ICMS. Em síntese, podemos dizer que, o imposto deve ser calculado sobre o valor total da compra, utilizando a alíquota interna da mercadoria. Esta regra também vale para empresas, independentemente de serem optantes pelo Simples Nacional.

Segundo a legislação tributária, é contribuinte do ICMS aquele que adquire em licitação mercadorias ou bens apreendidos ou abandonados, sejam eles nacionais ou importados. Nesse caso, o arrematante deve recolher o ICMS ao estado onde se localiza o bem, conforme a alíquota e a base de cálculo estabelecidas pela legislação estadual.

Para efeito de esclarecimento, é pertinente salientar que a matéria foi regulamentada neste Estado pelo Decreto Nº 2.212/2014 (Regulamento do ICMS/MT), o qual dispõe:

RICMS-2014

Art. 22 Contribuinte é qualquer pessoa, física ou jurídica, que realize, com habitualidade ou em volume que caracterize intuito comercial, operações de circulação de mercadorias ou prestações de serviços de transporte interestadual e intermunicipal e de comunicação, ainda que as operações e as prestações se iniciem no exterior. (cf. caput do art. 16 da Lei n° 7.098/98)

§ 1° É também contribuinte a pessoa física ou jurídica que, mesmo sem habitualidade ou intuito comercial: (cf. § 1° do art. 16 da Lei n° 7.098/98, alterado pela Lei n° 7.611/2001)

(...)

III – adquira em licitação mercadorias ou bens apreendidos ou abandonados; (cf. inciso III do § 1° do art. 16 da Lei n° 7.098/98, alterado pela Lei n° 7.611/2001)

Em consonância com a norma acima reproduzida, a Lei nº 7.098/98, que consolida as normas referentes ao ICMS neste Estado, estabelece em seu artigo 16:

Lei nº 7.098/98

Art. 16 Contribuinte é qualquer pessoa, física ou jurídica, que realize, com habitualidade ou em volume que caracterize intuito comercial, operações de circulação de mercadorias ou prestações de serviços de transporte interestadual e intermunicipal e de comunicação, ainda que as operações e as prestações se iniciem no exterior.

§ 1º É também contribuinte a pessoa física ou jurídica que, mesmo sem habitualidade ou intuito comercial: (Nova redação dada pela Lei 7.611/01)

(...)

III - adquira em licitação mercadorias ou bens apreendidos ou abandonados; (Nova redação dada pela Lei 7.611/01)

Cálculo do ICMS (por dentro) artigo 73 do RICMS/MT (Decreto Nº 2.212/2014)

Como recolher o ICMS de mercadorias compradas em leilão?

Para fins de cálculo do ICMS utiliza-se a Base de Cálculo conforme abaixo:

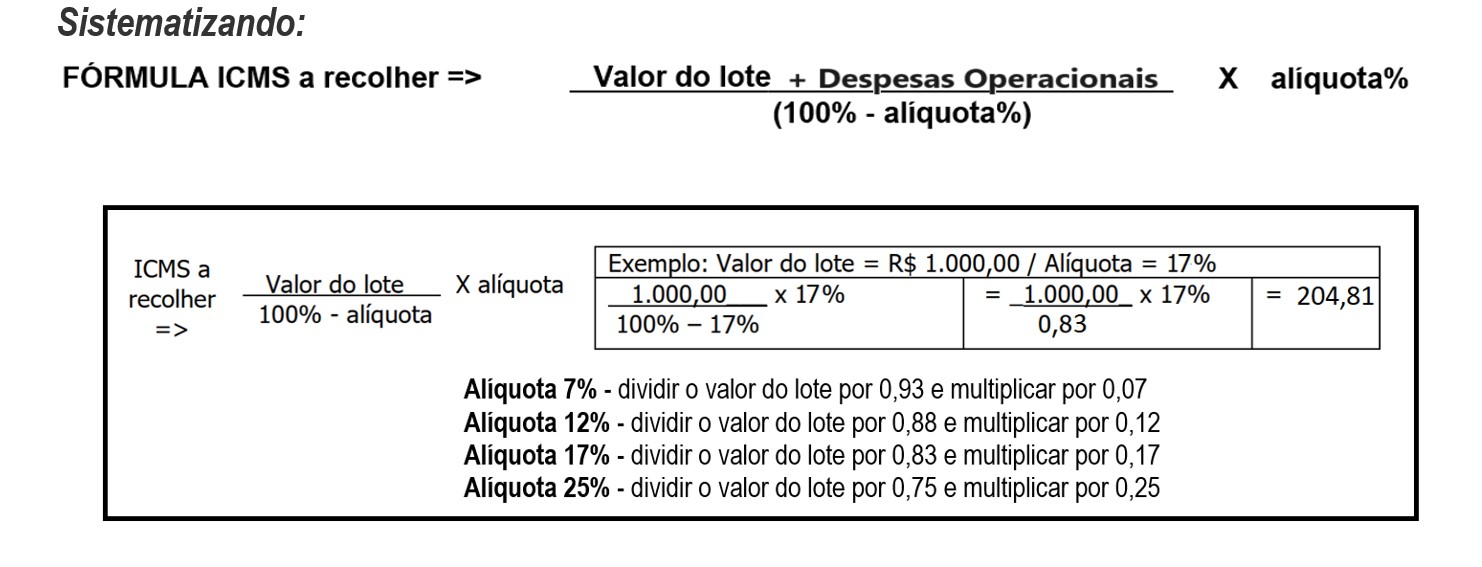

Valor da arrematação + despesas operacionais (caso existam) / (100% - alíquota) = resultado x (alíquota / 100) = resultado será o valor do ICMS a ser recolhido.

Sistematizando:

Exemplo: 1000 / 0,88 = 1.136.36 x 0,12 = R$ 136,36 (alíquota interestadual)

Observação: As despesas operacionais incluem frete, seguro e despesa de pátio, exceto a comissão do leiloeiro (inciso II, parágrafo 1º, artigo 6º da Lei nº 7.098/98).

ICMS por Dentro

O valor do ICMS é calculado por dentro, o que significa que o valor do imposto, já está incluído no preço da mercadoria ou do serviço. Vale dizer que, o valor do ICMS é uma parte do valor total da mercadoria, e não um valor que é adicionado a ela.

RICMS/MT

Art. 73 O montante do imposto integra sua própria base de cálculo, constituindo o respectivo destaque mera indicação para fins de controle. (cf. inciso I do § 1° do art. 6° da Lei n° 7.098/98)

Neste sentido, convém fazer a transcrição da remissão feita pelo RICMS à Lei n° 7.098/98:

LEI 7.098, DE 30 DE DEZEMBRO DE 1998

Art. 6º A base de cálculo do imposto é:

(...)

§ 1º Integram a base de cálculo do imposto:

I - o montante do próprio imposto, constituindo o respectivo destaque mera indicação para fins de controle;

Regra geral, a base de cálculo é o valor da operação, sendo, no caso da mercadoria adquirida em licitação pública, o valor de arremate. Fundamentação legal: Decreto Nº 2.212/2014, Art. 3, Inc. XI

Art. 3º Considera-se ocorrido o fato gerador do imposto no momento:

(...)

XI - da aquisição em licitação pública de mercadorias ou bens importados do exterior apreendidos ou abandonados; (Nova redação dada pela Lei 7.611/01)

Portanto, a base de cálculo do ICMS é o montante da operação, incluindo o frete e despesas acessórias cobradas do adquirente/consumidor. Sobre a respectiva base de cálculo se aplicará a alíquota do ICMS respectiva.

LEI 7.098, DE 30 DE DEZEMBRO DE 1998

Art. 6º A base de cálculo do imposto é:

I - na saída de mercadoria prevista nos incisos I, III e IV do artigo 3º, o valor da operação;

§ 1º Integram a base de cálculo do imposto:

I - o montante do próprio imposto, constituindo o respectivo destaque mera indicação para fins de controle;

II - o valor correspondente a:

a) seguros, juros e demais importâncias pagas, recebidas ou debitadas, bem como descontos concedidos sob condição;

b) frete, caso o transporte seja efetuado pelo próprio remetente ou por sua conta e ordem e seja cobrado em separado.

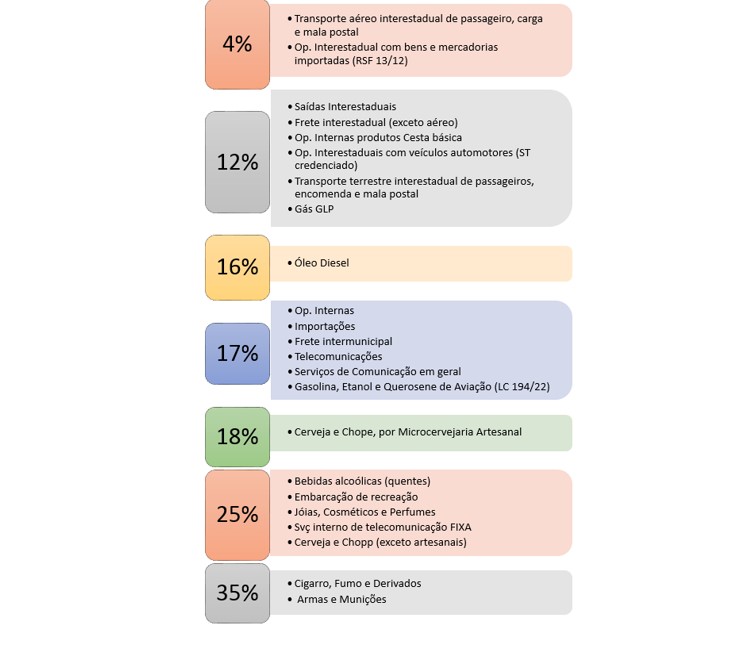

Da Alíquota a ser utilizada

Link para a Matéria no Portal do Conhecimento:

As alíquotas podem ser consultadas no RICMS/MT pelo seguinte link:

https://www.sefaz.mt.gov.br/legislacao/SubIndice.aspx?ID=23

Para consultar a NCM acesse a seguinte página: https://ncm.fazcomex.com.br/ , em seguida digite o nome do produto.

Para o caso em questão, a alíquota aplicável será a descrita no Inc. III do Art. 95 do RICMS/MT:

Art. 95 As alíquotas do imposto são: (cf. caput do art. 14 da Lei n° 7.098/98)

(...)

III – 25% (vinte e cinco por cento): (cf. inciso IV do caput do art. 14 da Lei n° 7.098/98)

c) nas operações internas e de importação, realizadas com bebidas alcoólicas, classificadas nos códigos 2204, 2205, 2206.00, 2207.20.0200 e 2208 (códigos 22.04, 22.05, 2206.00, 22.07 e 22.08 da NCM); (efeitos a partir de 24/11/2016)

O vinho está classificado na NCM 2204.21.00, portanto, a alíquota a ser aplicada será de 25%.

Exemplo para entendimento da Fórmula aplicada: 1000 / 0,75 = R$ 1.333,33 x 0,25 = R$ 333,33

Sobre os questionamentos do interessado, informamos pela ordem:

1. Qual a especificação de receita devo colocar?

Resposta: código de tributo: 7331 (REC PROV ARREM DE MERCADORIA EM LEILÃO)

2. Qual a data de vencimento devo colocar?

Resposta: A data de emissão do DAR-1/AUT.

3. O valor de tributo a ser calculado será 25% sobre o valor do arremate? No caso o valor do arremate é R$ 6.500 reais no caso o tributo será valor de 1625 reais?

Resposta:

Espelho de Cálculo para Conferência: