Um cliente teve um TAD e pelo que entendo não deveria ter. Tivemos um TAD, segundo o fiscal o produto é tributo por ST, porém, os produtos entendo que não seria, e o produto está apreendido. Preciso resolver e saber se realmente está correto.

.:: FÓRUM TRIBUTÁRIO ::.

Prezado (a) Solicitante,

Em atendimento à vossa demanda, cumpre nos informar preliminarmente, que existe(m) matéria(s) relacionada(s) ao assunto no Portal do Conhecimento desta SEFAZ/MT.

Links:

Formas de Cálculo do Imposto (exemplos)

Situações de Recolhimento do ICMS à parte do Simples Nacional

Substituição Tributária - Complemento da MVA da Portaria 195/2019

Substituição Tributária - Contribuintes Optantes pelo Simples Nacional

Forma de tributação do ICMS da ME ou EPP que seja a substituta tributária

Simples Nacional: Receitas sujeitas à ST de ICMS

DeSTDA - Antecipação do ICMS - Entrada - Operações com Encerramento de Cadeia

Obs.: Em relação ao link, reforçamos que as matérias do Portal do Conhecimento devem ser acessadas preferencialmente via navegador Chrome.

Consoante prediz o Apêndice do Anexo X, ficam sujeitas ao regime de substituição tributária, os bens e mercadorias elencadas nas tabelas II a VI e IX a XXV do Art. 1º, do mesmo Anexo.

Importante destacar que, somente se sujeita ao regime de substituição tributária, o produto que, tanto a NCM, como a descrição do produto constarem do Apêndice do Anexo X do RICMS.

Logo, uma vez que o(s) produto(s) contêm sua descrição, a classificação na Nomenclatura Comum do Mercosul - Sistema Harmonizado - NCM/SH, qual seja, 2106.90.10, o(s) mesmo(s) submete(m)-se ao regime de substituição tributária.

Orientamos ainda a leitura da INFORMAÇÃO Nº 066/2022 - CDCR/SUCOR, sobre a matéria em questão, a qual poderá ser acessada nos ementários da SEFAZ MT.

No que tange às mercadorias sujeitas à substituição tributária as empresas do Simples Nacional pagam o ICMS ST por fora, pois, o mesmo foi excluído da sistemática do Simples Nacional (Art. 13 da Lei Complementar Nº 123/2006).

Lei Complementar Nº 123/2006

Art. 13. O Simples Nacional implica o recolhimento mensal, mediante documento único de arrecadação, dos seguintes impostos e contribuições:

(...)

§ 1º O recolhimento na forma deste artigo não exclui a incidência dos seguintes impostos ou contribuições, devidos na qualidade de contribuinte ou responsável, em relação aos quais será observada a legislação aplicável às demais pessoas jurídicas:

XIII – ICMS devido:

a) nas operações ou prestações sujeitas ao regime de substituição tributária;

Portanto, conforme preceitua a alínea “a” do Artigo 13, §1º, Inciso XIII, fica mantida a incidência do ICMS ST, ficando excluída a exigência da Substituição Tributária na situação definida no Artigo 3º, Inciso III do Anexo IX do RICMS MT, embora, tão-somente para as CNAEs listadas no referido artigo, e quando for atribuída ao destinatário mato-grossense a responsabilidade pelo recolhimento do imposto devido:

RICMS MT

Art. 3° Os contribuintes mato-grossenses, optantes pelo tratamento diferenciado e favorecido previsto na Lei Complementar (federal) n° 123/2006 – Simples Nacional, cuja atividade econômica principal esteja enquadrada na CNAE 1311-1/00, 1321-9/00, 1323-5/00, 1340-5/99, 1351-1/00, 1354-5/00, 1411-8/01, 1412-6/01, 1412-6/02, 1413-4/01, 1413-4/02, 1414-2/00 ou 1422-3/00, ficam excluídos das seguintes sistemáticas de pagamento do ICMS: (cf. Lei n° 7.958/2003)

III - regime de substituição tributária de que trata o Anexo X deste regulamento, quando a responsabilidade pelo recolhimento do imposto devido for atribuída ao destinatário mato-grossense.

§ 4° Em relação ao disposto no inciso III do caput deste preceito, a exclusão de que trata este artigo não alcança as hipóteses em que o ICMS relativo à substituição tributária seja pertinente ao valor devido pelo destinatário mato-grossense a título de diferencial de alíquotas, por não ter sido efetuada a retenção pelo remetente da mercadoria estabelecido em outra unidade federada.

É sempre bom lembrar que, a citada exclusão não alcança o ICMS ST, pertinente ao valor devido pelo destinatário mato-grossense a título de diferencial de alíquotas (DIFAL ST), por não ter sido efetuada a retenção pelo remetente da mercadoria estabelecido em outra unidade federada.

O DIFAL ST é um título atribuído ao valor do ICMS devido por substituição tributária em operações interestaduais, nas quais o destinatário é contribuinte de ICMS e está adquirindo mercadorias para seu uso, consumo ou ativo imobilizado, cujos produtos estão sujeitos ao regime de substituição tributária.

Para o caso em questão, o contribuinte possui CNAE Principal: 4729-6/99 - Comércio varejista de produtos alimentícios em geral ou especializado em produtos alimentícios não especificados anteriormente, portanto, a exclusão não se aplica ao mesmo.

Assim sendo, para as mercadorias que não constem do ANEXO X do RICMS, ou seja, que não estão sujeitas ao Regime de Substituição Tributária, o contribuinte deverá recolher através do PGDAS-D, quando da saída destas mercadorias.

Entretanto, quando a mercadoria estiver sujeita ao Regime de Substituição Tributária, irá recolher o ICMS ST + o valor mensal do PGDAS-D.

Em caso de discordância da lavratura do TAD, a legislação em vigor sobre o assunto exige a protocolização de processo digital via Sistema Integrado de Protocolização e Fluxo de Documentos Eletrônicos (e-Process), apresentando a juntamente as contrarrazões (documentação e fundamentações necessárias para comprovar as alegações).

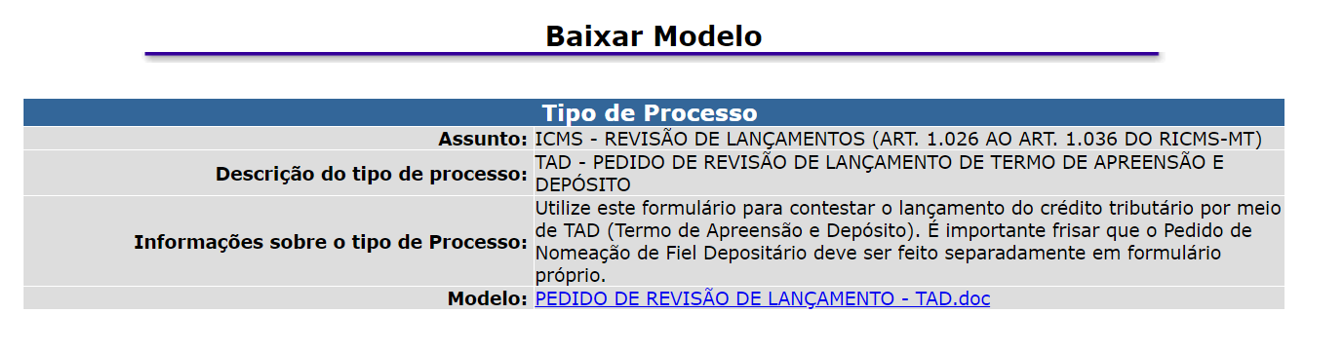

Utilize o modelo específico, abaixo destacado:

Para efetuar a impugnação utilize o link abaixo:

https://www.sefaz.mt.gov.br/eprocess/util/ViewMenuEProcessModAberto.jsp

Clicar em: Baixar Modelos

TAD - PEDIDO DE REVISÃO DE LANÇAMENTO DE TERMO DE APREENSÃO E DEPÓSITO

Abaixo informamos o link com material de como incluir processo via sistema e-Process: https://sac.sefaz.mt.gov.br/citsmart/pages/knowledgeBasePortal/knowledgeBasePortal.load#/knowledge/2506

Em homenagem ao “princípio da instantaneidade”, entendido como o princípio que estabelece que o levantamento se refira a determinado momento, se o produto apreendido não condizer com o descrito na NF-e durante a verificação fiscal (NCMs equivocadamente utilizadas na emissão de seus documentos fiscais), a saber, se a correspondente descrição do código ou posição utilizada na NCM/SH, for divergente da apontada no levantamento do fisco (avaliação referente a NCM/SH), será inviável protocolizar processo de impugnação.

O interessado deverá consultar no relatório fiscal do TAD, as razões técnicas que levaram à descaracterização das NCMs utilizadas nos documentos fiscais analisados.

Na determinação da mercadoria cujas operações estejam submetidas ao regime de substituição tributária, prevalece a descrição do item, na hipótese de esta não reproduzir a correspondente descrição do código ou posição utilizada na NCM/SH. Ressalta-se, que a responsabilidade pelo correto enquadramento do produto sob os códigos da NCM/SH é do próprio contribuinte. A competência para dirimir quaisquer dúvidas pertinentes a essa classificação é da Secretaria da Receita Federal do Brasil.