.:: FÓRUM TRIBUTÁRIO ::.

Bom dia,

Empresas do simples nacional, só aplicam o convenio 52/91 para o cálculo do DIFAL isto é quando compram ativos que estão no convenio 52/91.

Pois ela não pode acumular benefícios, seu beneficio é fazer a apuração em cima do faturamento via PGDAS.

Outro ponto o convenio 52/91 é apenas para maquinas e implementos industriais, maquinas e implementos agrícolas, respeitando a normativa contida no art. 111 do CTN, benefícios de isenção total ou parcial devem ser interpretados na sua literalidade.

De forma que empresas do simples que revendam maquinas e implementos industriais, maquinas e implementos agrícolas, não utilizam o beneficio do convênio 52/91

Bom dia,

O que você entende por aplicabilidade? pois o beneficio esta no caput do convenio, essa é sua aplicabilidade, e quem usa modalidade débito e crédito são empresas do lucro real ou lucro presumido.

Concede redução da base de cálculo nas operações com equipamentos industriais e implementos agrícolas.

O Ministro da Economia, Fazenda e Planejamento e os Secretários de Fazenda, Economia ou Finanças dos Estados e do Distrito Federal, na 64ª Reunião Ordinária do Conselho Nacional de Política Fazendária, realizada em Brasília, DF, no dia 26 de setembro de 1991, tendo em vista o disposto na Lei Complementar n° 24, de 07 de janeiro de 1975, resolvem celebrar o seguinte

CONVÊNIO

Nova redação à cláusula primeira pelo Conv. ICMS 01/00, efeitos a partir de 01.08.00.

Cláusula primeira Fica reduzida a base de cálculo do ICMS nas operações com máquinas, aparelhos e equipamentos industriais arrolados no Anexo I deste Convênio, de forma que a carga tributária seja equivalente aos percentuais a seguir:

Cláusula segunda Fica reduzida a base de cálculo do ICMS nas operações com máquinas e implementos agrícolas arrolados no Anexo II deste Convênio, de forma que a carga tributária seja equivalente aos percentuais a seguir:

Link do convenio: https://www.confaz.fazenda.gov.br/legislacao/convenios/1991/CV052_91

Abaixo esta algumas matérias do portal do conhecimento.

As operações de optantes pelo SIMPLES Nacional são regidas pela Lei Complementar 123/2006, portanto, exceto nos casos de diferencial de alíquotas, não será aplicado o Convênio 52/91.

O art. 13, XIII, alínea “h” da Lei Complementar 123/2006, não afasta a incidência do ICMS devido a título de diferencial de alíquotas no Regime do SIMPLES NACIONAL. Neste caso, o benefício do referido convênio é aplicável a estes contribuintes.

Assim, a empresa optante pelo Simples Nacional, quando da aquisição de mercadorias beneficiadas pelo convênio, no cálculo do diferencial de alíquotas, deverá considerar as alíquotas interestaduais estabelecidas pelo próprio convênio, independentemente de destaque.

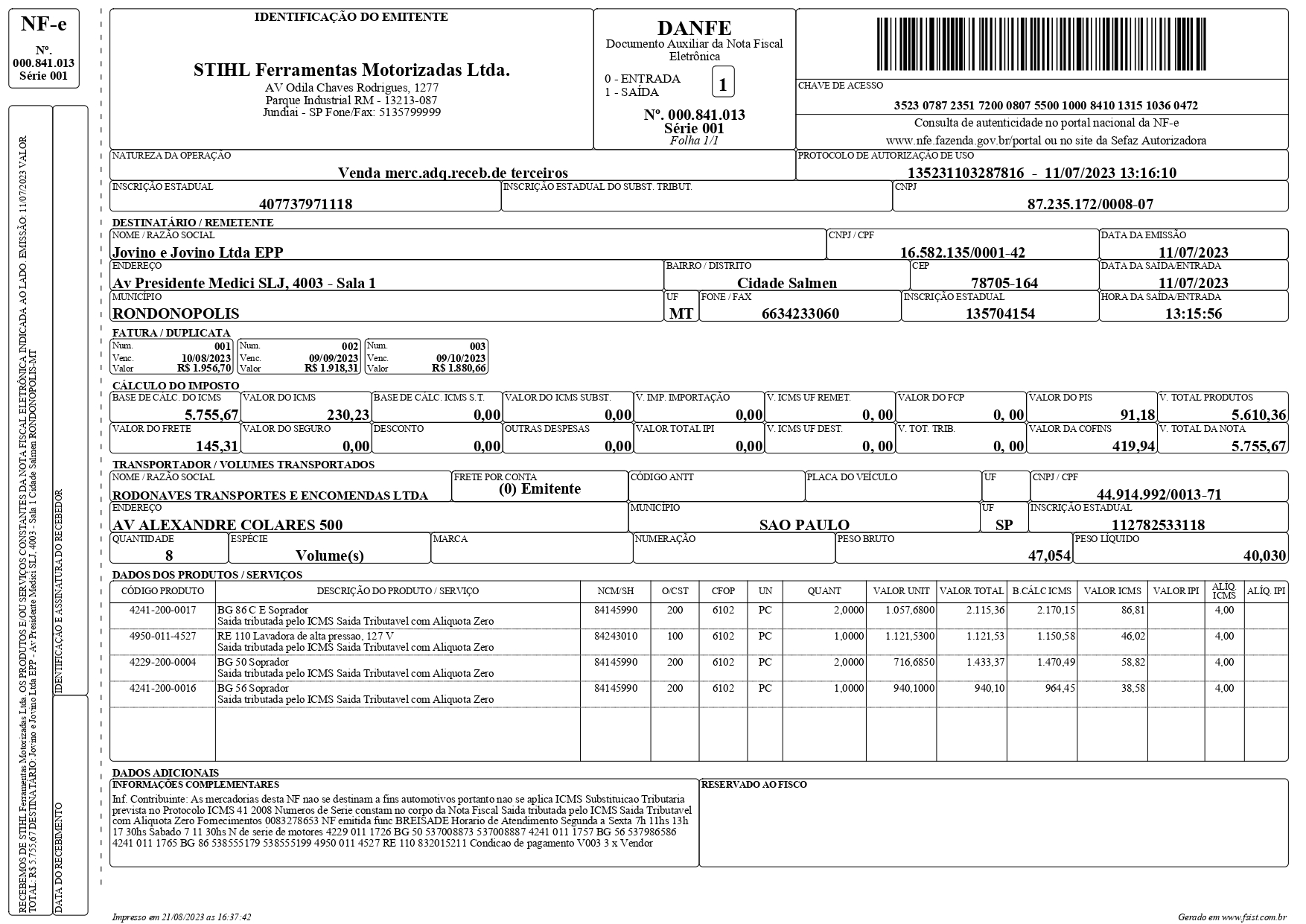

Bom dia! Estou com um calculo para fazer, gostaria da ajuda de vocês, se possível.

Uma indústria de MT vendeu para uma empresa varejista de MT, para revenda, sem o destaque do ICMS ST, apenas do IPI. A indústria está cadastrada no PRODEIC, e tem redução da Base de Cálculo, como faço o calculo? Utilizo o valor com a redução ou?

A empresa adquirente é optante pelo Simples Nacional.

Boa tarde,

Impossível lhe ajudar sem maiores informações.

Porem vou lhe dar um exemplo de cálculo genérico, esta no portal do conhecimento, além dele existe outras informações que serão uteis para seu estudo do tema

Tenha em vista que beneficio do PRODEIC é apenas para seu ICMS próprio, e não para o ICMS ST do seu cliente.

Leia também o Art. 116 e 123 que trata do=a vedação do crédito e do estorno do crédito