Bom dia

Empresa localizada no Estado de São Paulo vende mercadoria produtos farmacêuticos (tem protocolo formado entre os Estados) a atacadista localizado no Estado do Mato Grosso.

O Atacadista do MT tem Regime Especial, fez o termo de opção de que trata o Art. 19 do Anexo X do RICMS/MT, o que o torna substituto tributário.

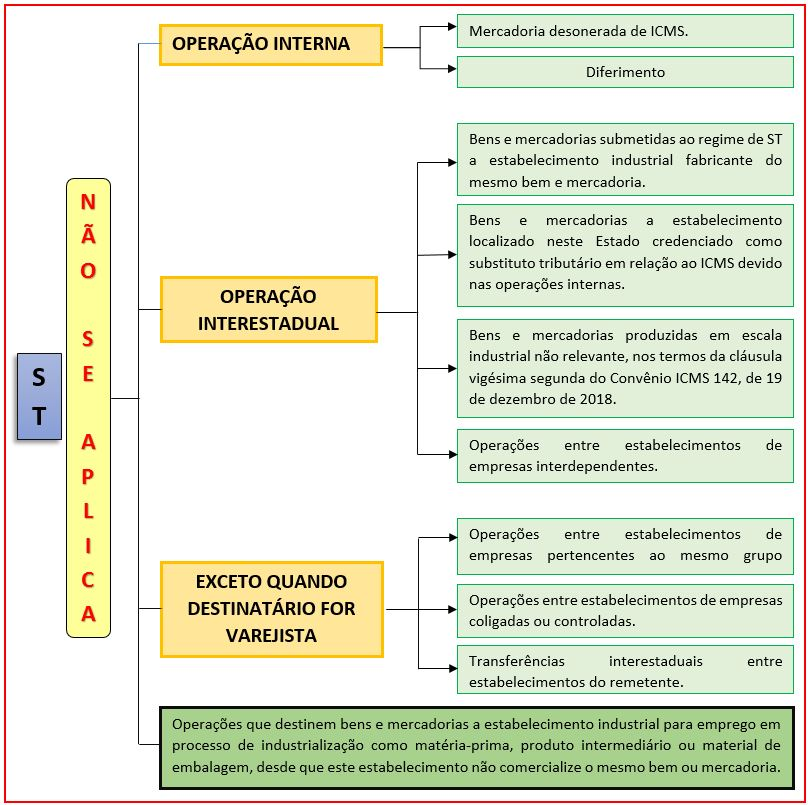

De acordo com o Convênio ICMS 142/2018 (trecho abaixo), no caso em análise, não se aplicaria a substituição tributária, ou seja, ainda que haja Protocolo firmado entre os Estados, o remetente não teria que recolher o ICMS/ST.

Cláusula nona Salvo disposição em contrário, o regime de substituição tributária não se aplica:

IV - às operações interestaduais que destinem bens e mercadorias a estabelecimento localizado em unidade federada que lhe atribua a condição de substituto tributário em relação ao ICMS devido na operação interna;

3º Na hipótese desta cláusula, exceto em relação ao inciso V desta cláusula, a sujeição passiva por substituição tributária caberá ao estabelecimento destinatário, salvo disposição em contrário na legislação da unidade federada de destino.

Também, pelo que entendi, a legislação do Estado de São Paulo traz a mesma redação(trecho abaixo):

ANEXO X

DAS NORMAS RELATIVAS AO REGIME DE SUBSTITUIÇÃO TRIBUTÁRIA APLICÁVEIS AOS BENS E MERCADORIAS ESPECIFICADAS

(cf. Lei n° 7.098/98, com as alterações dadas pela Lei n° 10.978/2019, em combinação com o Convênio ICMS 142/2018 e respectivas alterações)

Art. 3° O regime de substituição tributária, nos termos deste anexo, não se aplica: (efeitos a partir de 1°/01/2020)

- às operações interestaduais que destinem bens e mercadorias a estabelecimento localizado neste Estado credenciado como substituto tributário em relação ao ICMS devido nas operações internas;

Ainda, a Resposta Consulta abaixo , nos levou ao mesmo entendimento.

Pergunta: Na operação interestadual (SP/MT), destinada a contribuinte que tenha Regime Especial de substituto tributário no Estado do MT, o remetente deve ou não deve aplicar a substituição tributária?